随着新冠病毒全球蔓延,资本市场受到了严重的打击。美股短短 10天内发生四次熔断,欧洲和亚洲市场也哀鸿遍野。市场乱象丛生,越来越让人看不懂了。

为什么除了美元,传统的避险资产也都出现了明显的下跌?为什么美国股指前天刚刚下跌熔断,第二天又出现上涨熔断?甚至连巴菲特也惊呼“活久见”。事出反常必有妖。

2008年的金融危机,我们找到了次级债作为罪魁祸首。那今年疫情后美股反复熔断的罪魁祸首又是谁呢?

元凶是风险平价基金?

兴业银行首席经济学家鲁政委认为,唯一可以解释的就是风险平价基金。2008年金融危机之后,在西方出现了一种基金——Risk Parity Funds(风险平价组合基金),这种基金的规模越来越大。

Risk Parity基金,同时配置高风险和低风险资产,以减少组合的波动率,降低投资组合的风险。比如,一般来说,股票价格和债券的收益常常有跷跷板效应,股票市场好,大家就抛掉债券买股票,债券价格下跌,股票价格上升。这样,把债券和股票组合起来,就能出现一个波动更小的组合。Risk Parity 组合里面通常不仅有股票、原油,还有国债、黄金等避险资产。

鲁政委总结了Risk Parity基金的三大特点:

它是按照风险的特征来进行资产组合的配置,所以它中间一定是包含着杠杆的,尤其是在债券这一方面。

第二个特征,它是采取程序化交易的。

第三,它配置的是在平常情况下看起来风险不相关的资产,一旦一些资产出现剧烈的波动,有可能平常不相关或者相关性很低,相关性变得非常的高。

这类程序化的杠杆资产,交易主要盯住的是波动率,在遇到3月6号和3月9号两天累计原油下跌超过30%的时候,兴业研究团队统计数据显示,当天原油的波动率是上升了35.7%,而标普500的波动率上升了12.5%,10年期美国债的波动率上升了4.4%,黄金的波动上升了5.7%。

风险平价组合基金从削减风险头寸的角度,除了继续卖出原油之外,还要卖出波动率上升的第二高的标普500指数,接下来要卖排在第3位的黄金,接着要卖波动率上升排在第4位的美国国债。只有美元波动率是下降的,资产会撤回到现金上来。

在鲁政委看来,这就是为什么会出现股票、原油和黄金、债券等传统避险资产都同时在跌的原因。他认为Risk Parity也能够解释美股今天下跌熔断明天又上涨熔断的奇观。

“Risk Parity才是真正的这一次美国股市剧烈震荡的元凶。”他说。

达利欧与风险平价基金

说到风险平价基金,就不得不提最近风险平价策略的“祖师爷”达利欧。作为世界头号对冲基金的创始人,达利欧的《原则》曾被一些金融人奉为圭臬。2017年3月达利欧宣布从联席CEO位置退休,仍然任联席首席投资官和公司联席主席。

达利欧最近的日子不太好过,周三传出桥水基金因面临来自沙特和其他国家的大规模赎回而爆仓的传言。

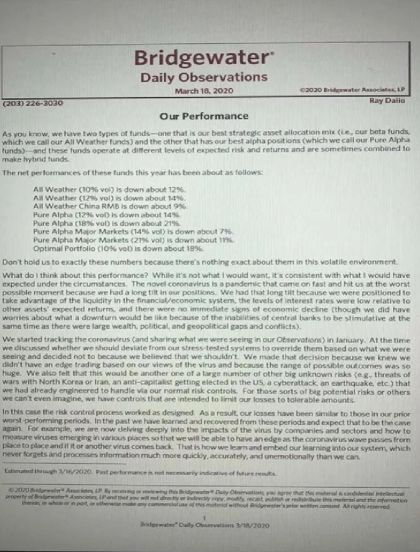

桥水于3月18日的一份每日观察报告则显示,旗下两种类型的基金,β基金,也称之为全天候(all weather fund)基金和纯α(pure Alpha)基金今年的净业绩大致如下:

10%波动率的all weather 基金下跌约12%;

12%波动率的all weather 基金下跌约14%;

All weather China RMB基金下跌约9%;

12%波动率的pure Alpha基金下跌约14%;

18%波动率的pure Alpha基金下跌约21%;

14%波动率的pure Alpha Major Market基金下跌约7%;

21%波动率的pure Alpha Major Market基金下跌约11%;

10%波动率的最优投资组合下跌了18%。

“新型冠状病毒是一个发展迅速的全球性大流行病,在最坏的情况下打击了我们,因为我们的投资仓位中总体是倾向于做多的。我们长期以来利用金融/经济系统中的流动性,因为利率相对于其他资产的预期收益而言很低。”达利欧在报告中表示。

“对于一些巨大的未知风险或者我们甚至难以想象的风险,公司只能控制风险并尽可能降低损失。”他写道。对于爆仓的传闻,达利欧表示,有传言桥水“崩了”、“遇上麻烦了”。我向你们保证这完全是错误的,桥水一切安好。桥水的财务状况非常稳定,既没有出现在目前情况下与我们预期不符的投资亏损,也没有出现与我们过去45年来做投资的常态不符的损失。

达利欧在今年1月时曾信心满满,他在达沃斯论坛中放出狂言“Cash is trash!”(现金就是垃圾!),号召投资人在2020年的市场上“胆子更大一些,步子更快一些”,冲向全球市场,拥抱多样化的资产,千万不能持有现金。

金融危机的根源

鲁政委认为,金融危机的根源在于,风险偏好的错配,而高杠杆则是加速器。这一轮危机,其实也是因为风险偏好的错配,原本认为风险极低的Risk Parity组合,结果现在发现它跟先前想象的不一样,负相关的变成了正相关,不相关的变成了相关,风险大大的上升了。

“平常原本看起来很安全的东西,但是在极端的条件下,却有巨大的风险。你本来是一个讨厌风险的人,突然你发现手里的东西跟你当时想的不一样,你这个时候就急于脱手,那就诱发了金融危机。”鲁政委说。

2008年的次贷危机,也是如此。

次贷的底层资产是还不起钱的房贷者,可是在被资产证券化之后,它的评级都是AAA。AAA债券是近乎于不会违约的,违约率非常低,于是被很多货币基金买去了,居民都去买货币基金了。货币基金在很多时候都被宣传为是存款的最佳替代品,但其实两者并不能划上等号,因为存款是有存款保险来保护的,但是基金是没有的。

最后大家发现,原来认为近乎于存款一样安全的东西,下面装的是这样的一堆烂的东西,就要夺路而逃。鲁政委还提及房地产的案例。房地产在几十年一直涨,很多人都觉得房地产未来还涨,一旦跌的时候,突然发现它是个高杠杆的东西,很多人没有见过房地产的下跌,以为房地产总是安全的。

“凡是所见即所得的东西不会诱发金融危机,而所见不是即所得的问题,容易诱发金融危机。”鲁政委说。

金大立免费服务热线

金大立免费服务热线 地址:成都彭州市工业开发区天彭镇旌旗西路419号

地址:成都彭州市工业开发区天彭镇旌旗西路419号二维码